- inShare14

La bassa crescita dell’Italia è rinconducibile all’euro? Se guardiamo i dati, la risposta è no. Le difficoltà della nostra economia sono dovute ad altre e ben note ragioni. Ed è di questi temi che dovremmo discutere. L’euro non deve essere un tabù, ma neppure un comodo capro espiatorio.

IL PROBLEMA DELLA CRESCITA

Ancora una volta l’euro diventa argomento di discussione in Italia e alcuni hanno proposto di tenere un referendum sull’argomento. Parlare di euro senza pregiudizi è importante. Ma è un argomento davvero rilevante? Vale la pena discuterne?

Non affronto qui gli aspetti legali e istituzionali, come ad esempio il fatto che abbandonare l’euro significherebbe anche abbandonare l’Unione Europea perché il Trattato non consente a un paese membro di lasciare la moneta unica. Non è neppure necessario enumerare i vantaggi della moneta unica, che pure sono molti. La domanda che davvero preme ai cittadini è se e in che modo la bassa crescita in Italia sia rinconducibile all’euro. Vediamo i fatti.

È senz’altro vero che l’Italia non cresce, sia rispetto al suo passato che rispetto a un gruppo di riferimento, ad esempio il resto dell’area euro e gli altri paesi avanzati. La tavola qui sotto riporta alcuni numeri. Dal 1999 al 2012, la crescita del reddito pro capite in Italia è stata vicina a zero, contro circa l’1 per cento nel resto dell’Eurozona e negli altri paesi avanzati. Nel decennio precedente (1988-1998), la crescita era superiore in valore assoluto, ma sempre inferiore ai paesi di riferimento. Quindi i paesi dell’area euro, se escludiamo l’Italia, crescono come gli altri paesi avanzati, e l’Italia cresce meno degli altri sia prima, sia dopo l’introduzione dell’euro. Qual è la conclusione più logica? Che la mancanza di crescita riguarda l’Italia e che l’euro c’entra davvero poco. Se fosse colpa dell’euro, anche gli altri stati dell’area ne risentirebbero, invece come abbiamo visto si comportano da “normali” paesi avanzati.

A questo punto si potrebbe certamente argomentare che il gap di crescita con gli altri paesi avanzati si è ampliato da quando è stato introdotto l’euro. Anche se l’euro non sembra influenzare la crescita negli altri paesi, non potrebbe essere un problema per l’Italia in particolare? Nel valutare questa possibilità dobbiamo considerare il differenziale di crescita del reddito pro capite tra l’Italia e gli altri Paesi avanzati (dentro e fuori l’area euro). I dati per gli anni Settanta, Ottanta, Novanta e 2000-2012 dicono rispettivamente: +0,6, +0,1, -0,4, -0,8. In pratica, abbiamo perso mezzo punto relativamente agli altri ogni decennio, euro o non euro.

La conclusione non è molto diversa se guardiamo ai posti di lavoro creati (nella fattispecie la crescita dell’occupazione). Qui l’Italia ha fatto un po’ meglio, ed è in linea con gli altri paesi avanzati, un dato incoraggiante. Ma anche in questo caso l’euro non sembra fare alcuna differenza.

L’AUSTERITÀ FISCALE

Sono due le “accuse” che vengono generalmente mosse all’euro come capro espiatorio della bassa crescita. Primo, l’euro imporrebbe un grado eccessivo di austerità fiscale, riducendo in questo modo la domanda aggregata e aumentando la disoccupazione. Secondo, senza la possibilità di svalutare, a causa della moneta unica, le imprese italiane avrebbero perso competitività sui mercati internazionali. Di nuovo, cosa dicono i dati?

Quanto all’austerità fiscale, è certamente vero che, come viene evidenziato nella tavola, i paesi dell’area euro hanno sperimentato una politica fiscale più restrittiva sia prima della crisi, sia durante la stessa. Ad esempio, l’Italia ha fatto registrare un avanzo primario durante la crisi, mentre in media gli altri paesi avanzati hanno registrato forti disavanzi, che possono aver agito da stabilizzatori automatici. Anche se questo può in parte spiegare la maggiore contrazione del reddito in Italia durante la crisi (2008-2012) rispetto agli altri paesi, sarebbe sbagliato attribuirne la responsabilità all’euro e alle regole europee. La ragione è, purtroppo, un’altra: i paesi dell’area euro hanno un debito pubblico superiore, in rapporto al Pil, rispetto agli altri paesi avanzati e questo è particolarmente vero per l’Italia. Ciò conferisce ai paesi dell’area euro un minor margine di manovra per stabilizzare il ciclo. L’andamento relativo dell’avanzo primario è interamente spiegabile sulla base di questa differenza. (1)

L’ARMA SPUNTATA DELLA SVALUTAZIONE

Infine, la questione della competitività. Non era più facile svalutare? Contrariamente a quello che si pensa comunemente, la storia monetaria dell’Italia prima dell’euro non suggerisce una costante svalutazione competitiva. In realtà, nei trent’anni precedenti all’introduzione dell’euro l’Italia è stata in un sistema di cambi flessibili solo dal 1973 (dopo la fine del sistema di Bretton Woods nel 1971 e il cosiddetto “serpente” monetario dal 1971 al 1973) al 1979 (partecipazione al Sistema monetario europeo) e all’inizio degli anni Novanta, dopo l’uscita dallo Sme: meno di un terzo del periodo. L’Italia, una piccola economia aperta, difficilmente si troverebbe in un sistema di cambi completamente flessibili, anche se non fosse nell’euro.

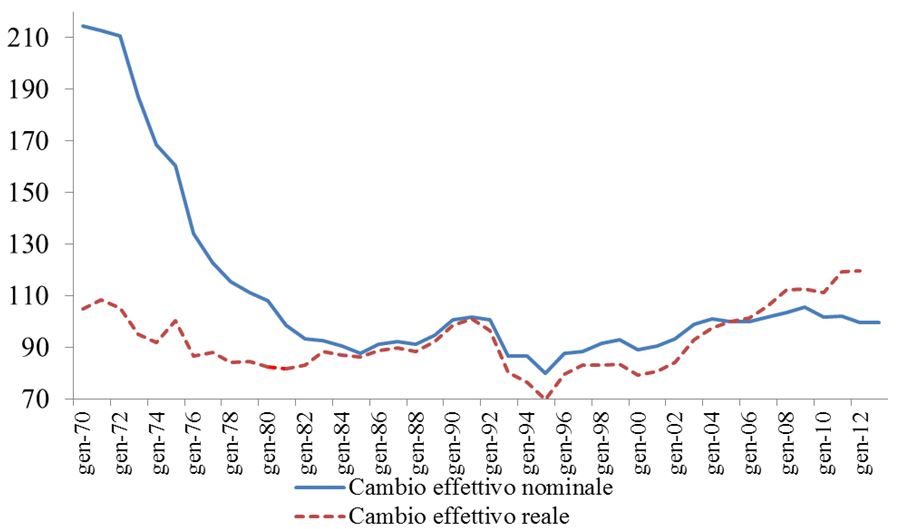

Ma anche assumendo una teorica alternativa di cambio flessibile, quanto aiuterebbe la possibilità di svalutare? La svalutazione del cambio è uno strumento utile per recuperare competitività nel breve periodo, ma non nel lungo termine, e i problemi dell’Italia sono certamente di lungo termine. Il grafico mostra i dati del cambio effettivo, cioè “pesato” in base all’importanza dei nostri partner di import-export, sia nominale che reale, quest’ultimo ottenuto correggendo per il differenziale di inflazione tra l’Italia e i partner commerciali (nel grafico la misura di inflazione scelta è il costo del lavoro). Come sappiamo, è il cambio reale quello che veramente conta per la competitività. È istruttivo guardare all’esperienza degli anni Settanta e nei primi anni Novanta, quando la svalutazione della lira ha portato sì a un deprezzamento del cambio reale, ma solo temporaneamente. Se guardiamo a tutta la serie storica del cambio reale negli ultimi quarant’anni, l’impressione è quella di una sostanziale stabilità con fluttuazioni temporanee. L’impressione in tal senso è anche più netta se si considerano definizioni alternative del cambio reale, come quella basata sull’inflazione dei prezzi al consumo. Difficile quindi argomentare che i gravi problemi di crescita dell’Italia dipendano dal regime monetario. D’altra parte, la ricerca economica ha trovato molta difficoltà a identificare un legame chiaro tra regime di cambio e crescita. (2)

Per concludere, l’euro è solo una moneta; le vere ragioni della bassa crescita in Italia sono ben note, e hanno a che fare con l’elevato debito pubblico, la giustizia civile, l’efficienza dell’amministrazione pubblica, l’istruzione, e via dicendo. Ed è di questi temi che bisogna discutere. L’euro non deve essere un tabù, ma neppure un comodo diversivo.

Tavola. Dati macroeconomici per l’Italia e per Paesi di riferimento

Nota: I dati provengono dall’Ocse e dal Fondo monetario internazionale, World Economic Outlook. Ilresto dell’area euro comprende i paesi che hanno adottato l’euro nel 1999 più la Grecia, esclusa l’Italia. Gli altri paesi avanzati sono Australia, Canada, Danimarca, Giappone, Norvegia, Nuova Zelanda, Svezia, Svizzera, Regno Unito e Stati Uniti. L’avanzo primario è la differenza tra spese ed entrate del settore pubblico, al netto del pagamento degli interessi sul debito.

Figura. Tassi di cambio effettivo nominale e reale in Italia

Fonti: Ocse, Banca per i regolamenti internazionali e Fondo monetario internazionale. Il cambio effettivo reale è ottenuto sulla base del costo del lavoro per unita’ di prodotto (Clup). Un aumento di entrambi gli indicatori segnala un apprezzamento.

(1) Si veda D. Ioannou e L. Stracca (2012): “Have EU and euro area economic governance worked? Just the facts”, ECB Working Paper No. 1344.

(2) Si veda M. Petreski (2009): “Exchange rate regime and economic growth: a review of the theoretical and empirical literature”, Economics Discussion Papers 2009/31.

Bio dell’autore

Livio Stracca: Livio Stracca is a Senior Adviser in the Directorate General International and European Relations of the European Central Bank. He has also worked for Banca d’Italia and has a PhD in Economics and a postgraduate degree in European Union Law. His research interests are mainly in macroeconomics and monetary economics.